一场指导会,让极兔快递又戴上了“紧箍咒”

物流行业烧钱打价格战的日子,注定将会一去不返。

昨天,就在极兔快递通过港交所上市聆讯,取得“港交所”上市资格数天后。国家邮政局拉着中通、圆通、韵达、申通、极兔等5家快递企业开了一场会,强调要公平参与市场竞争。

对极兔而言,原本上市后通过二级市场获得融资能够为公司低价换取市场赢得更多筹码。但如今,刚过聆讯便被监管敲了个警钟,还未奔跑的极兔速递,似乎又被套了一个“紧箍咒”。

在经历了价格战、时效内卷后,国内物流行业“低垂的果实”已经不多。下一步,提效增质将成为国内物流业发展的长期主旋律。即将流血上市的极兔速递,还有哪些新故事可讲?

三年亏229亿,加盟商“赔”极兔上市

2020年,极兔快递从印度尼西亚进军中国市场。凭借着创始团队和早期投资均来自OPPO,它在进入中国市场后很快与OPPO幕后老板段永平参股的拼多多达成合作,成为后者最主要的物流承接方。

与此同时,凭借着疯狂的“发一单赔一单”低价烧钱策略,拼多多大打价格战,打破了天猫、京东垄断的电商物流市场,也抢走大量“四通一达”的物流订单。仅用了三年时间,便快速成长为国内电商物流领域的重要一员。

据极兔招股书,2022年,极兔在中国市场业务量达到120.26亿件,市场份额10.9%,排名第六。然而,大打价格战快速崛起的同时,极兔的发展也付出了代价。

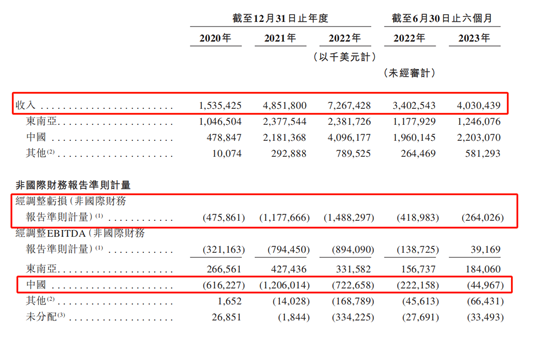

招股书显示,2020—2022年及2023年上半年,极兔快递营收15.35亿美元、48.51亿美元、72.67亿美元和40.30亿美元。营收增长的同时,公司利润却长期为负。

2020—2022年及2023年上半年,极兔非国际财务报告准则计量经调整亏损分别为4.76亿美元、11.78亿美元、14.88亿美元和2.64亿美元,累计亏损31.42亿美元,折合人民币229.33亿元。其中,中国区市场亏损最为严重,同期分别亏损6.16亿美元、12.06亿美元、7.23亿美元和0.45亿美元,累计亏损25.9亿美元,折合人民币189.04亿元。

即使是在经调整EBITDA勉强转正的2023年上半年,盈利仅为3916.9万美元,盈利总额低于中国区同期亏损额4496.7万美元。

在中国区市场,由于极兔进入国内市场起网时已经巨头林立,直营模式很难走通,于是加盟模式成为公司借力突围的关键。招股书显示,截至2022年12月31日,极兔在中国拥有104个区域代理和9600个网络合作伙伴。加盟制,已成为支撑起极兔快速发展的核心。

只不过,在长期低价的“价格战”压力策略下,目前极兔的这些加盟商们,盈利状况并不理想。此前,不少极兔区域加盟代理商甚至还因发不出工资而出现员工“罢工”现象。

2022年6月,极兔速递江苏省常州市武进区湖塘镇快递点因发不出工资出现罢工,快递堆积如山无人配送,有快递员抱着自己11个月大的孩子来要工资等到半夜,却联系不上站点负责人。在此之前,极兔快递杭州、南阳、普宁等地多家加盟网点也被曝出现“罢工”。

据称,为安抚加盟商,2022年中,极兔速递创始人兼CEO李杰曾悄然在国内开启面对大客户的巡讲,劝各位合伙人“不要放弃极兔,要目光长远,做好亏两年的准备”。

如今,虽然极兔已获批通过港交所上市聆讯,但仍未度过“亏损期”的中国区加盟商们,仍需做一阵子“赔钱”生意。

服务垫底的极兔,面临双重选择

在依靠价格战“蛮力”打破快递业格局后,极兔的低价策略也最终迎来了同行的共同抵制和监管的明令禁止。

2022年3月,市场监管总局和国家邮政总局相继出台《价格违法行为行政处罚规定》《快递市场管理办法(修订草案)》,要求快递企业不得操纵市场价格,禁止以低于成本价格倾销。与此同时,伴随着快递市场逐步走入存量时代,一味靠低价获取市场份额的做法也不再可取。

近一年来,以菜鸟、申通等为代表的物流企业们,正通过不断发起全球五日达、经济圈次日达、城市半日达等快递服务,提倡越来越快的配送服务,同时也正通过技术能力为商家降费、为消费者提升体验。但极兔的情况并未有那么乐观,据此前投资界人士爆料,“极兔在一些关键设施与中通等同行存在3—5年差距,单票成本比中通高30%—50%。”

在与新浪科技沟通中,物流行业专家杨达卿评价指出,“中国电商消费市场将长期以价格敏感型消费群体占主体,低价快递不是问题,问题是在低价市场能否长期保持规模效应。中通的成功很大程度也得益于其较好的降本提效,尤其是不自建‘货机队’而是组建‘大车队’,以多拉快跑实现较大降本。”在杨达卿看来,眼下极兔也面临着“重资产投入加码机队还是降本优化建立规模比价优势”的抉择。

长期低价导致的亏损或利润微薄,也限制了极兔加盟商们升级服务,为消费者提供更优、更好服务的动力。

2023年2月,国家邮政局公布了2022年第三季度快递服务满意度调查。快递企业公众满意度方面,得分在80分以上(含80分)的企业为京东快递、顺丰速运、邮政EMS、中通快递、圆通速递,得分在77—80分之间(含77分)的企业为韵达速递、申通快递、德邦快递、极兔速递。极兔垫底。在黑猫投诉上,极兔速递累计投诉量也多达24411条,其中大量用户投诉极兔存在配送慢、客服效率低、快递丢失等问题。

对此,有业内人士分析指出,“加盟模式中加盟商自己负责场地、人工等费用,网点增加、业务量增长,这有利于极兔进入国内市场后快速崛起。但相对的,加盟模式的管理能力有限,配送货体系化管理较弱,因此配送服务能力明显要比顺丰、京东和四通一达等逊色。”与此同时,极兔派件费长期低于三通一达,这也导致了加盟商利润收缩,赚得不多自然也不能提供更好的服务。

“这种加盟商模式的桎梏在国内市场长期存在,加盟商与总部的管理和利益纠纷也非常常见,最终往往会陷入低水平的重复建设中,希望极兔上市后能有机会改变这种情况。”物流行业专家赵小敏对新浪科技表示。

当前,国内电商物流乃至于整个快递行业均逐步过渡至存量时代,头部快递公司格局不断趋于稳定,市场竞争氛围却从未放松。护城河相对更浅的极兔,想要抢到竞争对手的市场份额已经没那么容易了。

“未来,快递企业要以更快视野定赛道,数智化、国际化、供应链化将成为快递企业应对变量挑战,提效增质服务的主要方向。”杨达卿表示。在他看来,选择流血上市的极兔,或是有更为长远的谋篇布局。但让盟友们一直“赔跑”,终究不是长远的企业发展之路。

本文转自于 新浪财经