中金:煤电短缺影响几何?

摘要

煤炭:四季度全力挖掘安全产能,适度增加进口

今年以来煤炭供给持续偏紧,库存已降至历史低位。供需缺口扩大有几方面原因,其中,自有产量拖累可能是首要因素,同时进口成本高企,其次是全球气候变化带来的需求新增长。今年全球范围内与发电相关的品种,如中国的煤炭与欧美的天然气,普遍有所短缺,因而领涨大宗商品。低库存叠加可能的冷冬预期则加剧了市场对今冬能源短缺的担忧。

中金认为四季度煤炭供给将有所改善,供需矛盾将得到一定缓解。适度增加进口对煤炭供应将是有力补充,在边际上可能缓解当前的偏紧格局,但进口成本可能仍比较高昂。我们认为在当前形势下,在确保安全的前提下挖掘现有产能,并推进发电供热端中长协全覆盖,是煤炭保供的核心,同时亦有助于稳定市场预期,防止煤炭价格超涨。

电力:煤炭供应紧张催生电厂涨价诉求,电价机制向市场化更进一步

由于煤炭供应短缺叠加能耗双控,近期全国范围内20个省份出现不同程度的限电。我们认为核心原因在于煤炭短缺、煤价飙升导致电厂存煤不足、电力供应能力下降。煤炭供需紧张催生电厂涨价诉求,电价向市场化迈进一步,国常会明确煤电市场价格上浮幅度由此前的10%进一步放开至20%,缓解煤电企业经营压力。在用户侧,多省陆续出台市场交易用户惩罚性保底电价机制,防止用户因市场涨价而退市。

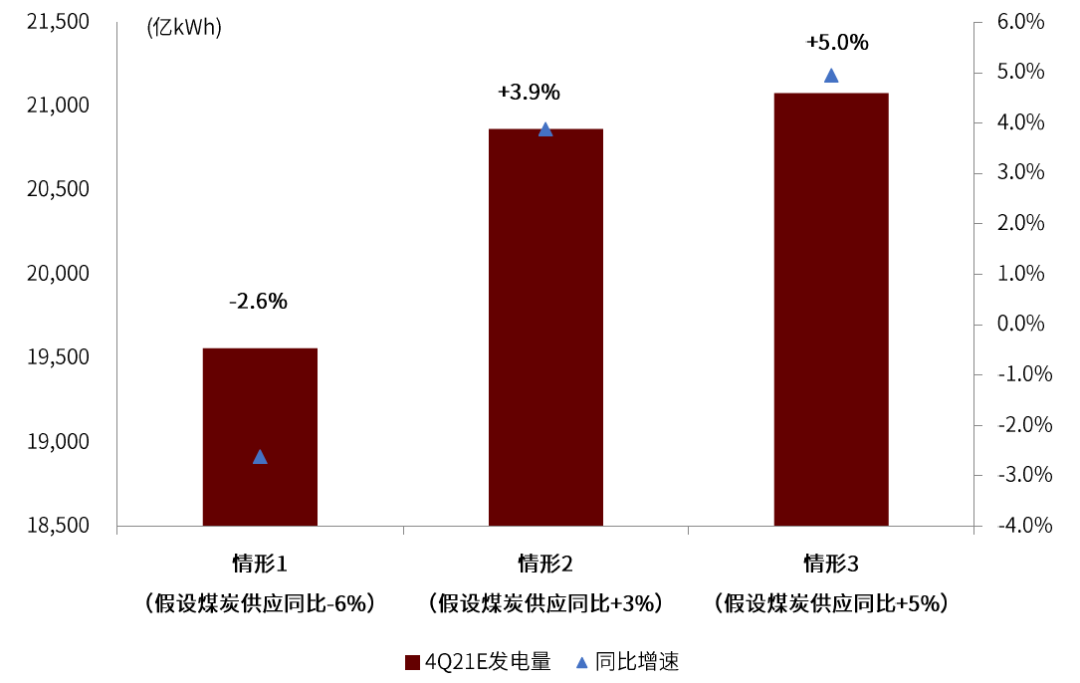

我们认为四季度电力供应量主要取决于煤炭供给量。基于大宗组煤炭供给量判断的三种情形,我们预测四季度火电发电量增速-5.9%/+3.3%/+4.8%,同时结合水电、核电、风电、光伏的电量预测(基于8月底装机及利用小时预测),得到三种情形下四季度总发电量增速-2.6%/+3.9%/+5.0%(vs 4Q20发电量同比增速7.1%)。

宏观:电力紧缺,继续推升通胀、压制增长

煤电供给少,而疫后强外需提振高耗能行业、5G加速、服务消费不振但用电刚性,电力消费弹性均上升,用电需求大增,加剧短缺。缺电对经济影响有两条渠道,一是电量短缺,限电限产影响总产出,考虑直接和间接影响,电力投入对总产出的贡献在5%。分行业看,根据完全消耗系数,电力产出每下降1pct,有色、黑色、非金属矿、化工、通用和专用设备、电气机械行业产出将被拖累0.5-2pct。二是电价上涨,推升成本,抑制生产,根据CGE模型,电价上涨5%,GDP会下降0.13%。根据发电量的三种情形,并假设电价上涨5%,缺电对GDP的拖累或在0.1-0.4pct。

我们预计缺电还将推高通胀,亦是两个渠道,一是电价上涨直接推升其他行业成本;二是缺电限产导致原材料供应减少、价格上涨,进一步推升其他行业价格。尽管电力只占中下游行业成本的不足3%,但考虑到原材料行业在下游行业总投入的占比高达15-50%。缺煤缺电下,我们预计10月PPI同比或突破10%,4Q或持续在9%以上,CPI或将上升至近2%。分行业看,非金属矿物、金属冶炼、金属制品、煤炭开采、石油加工、机械制造、食品价格受电价影响较大。

正文

煤炭:四季度全力挖掘安全产能,适度增加进口

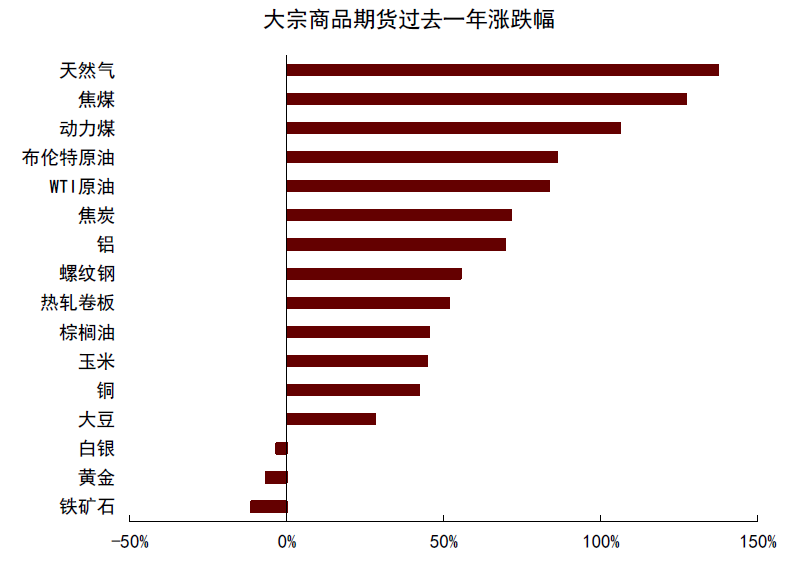

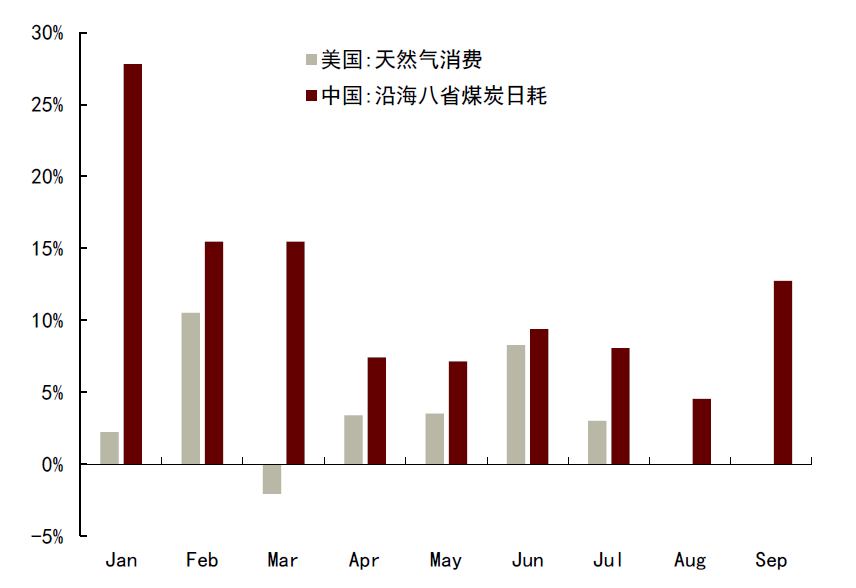

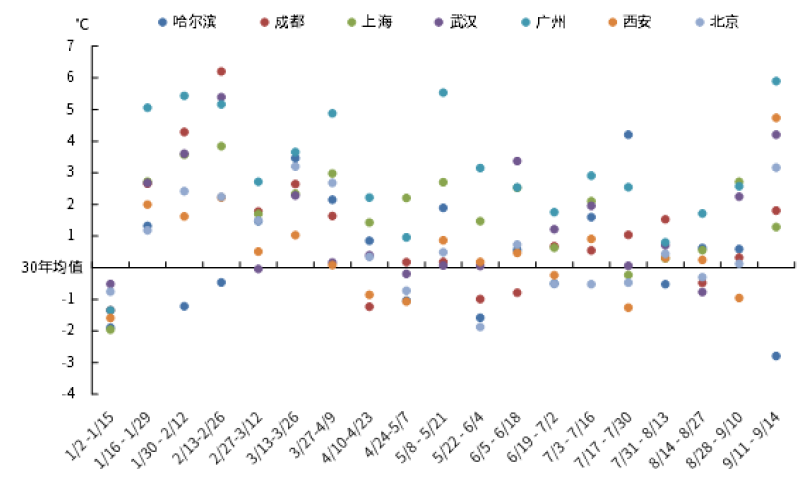

低库存叠加冷冬预期,全球发电能源普涨

今年以来煤炭供给持续偏紧,库存已降至历史低位,供需缺口扩大,煤炭价格大涨。其中,自有产量拖累或是首要因素,同时进口成本高企,其次是全球气候变化带来的需求新增长。今年全球范围内与发电相关的品种,如中国的煤炭与欧美的天然气,普遍有所短缺,因而领涨大宗商品。我们看到今夏发电需求在全球范围内均有超季节性增长,6月中国动力(18.320, 0.11, 0.60%)煤日耗与美国天然气消费较过去五年均值分别高约9%和12%,我们在2021年9月6日发布的《北美天然气:补库或不足,冬季再趋紧》中提出,发电能源紧张或与超预期的炎热天气密切相关,而低库存叠加可能的冷冬预期则加剧了市场对今冬能源短缺的担忧。

图表:大宗商品期货过去一年涨跌幅(截至2021年9月24日)

资料来源:彭博资讯,万得资讯,中金公司研究部

资料来源:彭博资讯,万得资讯,中金公司研究部

图表:中国动力煤与美国天然气消费增速(同比于过去五年均值)

资料来源:EIA,CCTD,中金公司研究部

资料来源:EIA,CCTD,中金公司研究部

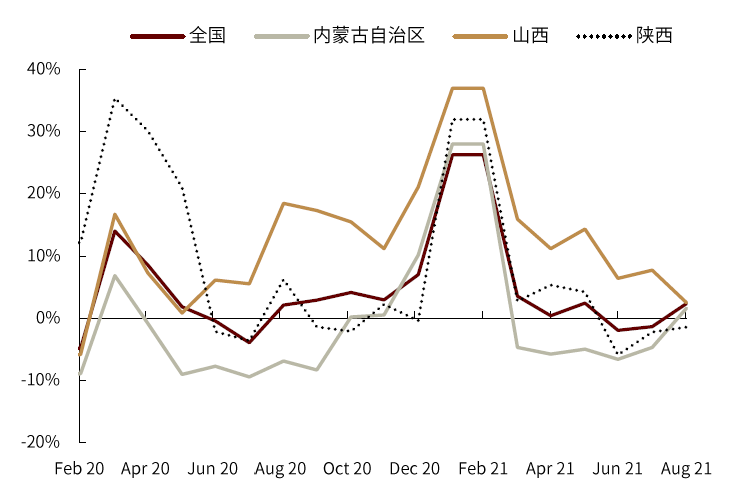

在煤炭供给端,国内产量增长缓慢。前8个月原煤产量同比增长约6%,剔除春节及去年低基数影响,今年3-8月份国内原煤产量同比增长0.3%,远低于过去几年2%-3%的年均复合增速。晋陕蒙三大主产区中,山西增幅居前,内蒙古对产量拖累依然较大。今年以来环保和安监趋严的背景下,煤炭增产相对较慢。进口补充方面,全球范围内煤炭短缺推动海外价格也出现大幅上涨。

图表:2021年中国主要城市气温情况

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部

图表:主要省份原煤产量同比增幅

资料来源:国家统计局,中金公司研究部

资料来源:国家统计局,中金公司研究部

产能释放与适度进口,四季度煤炭供或将有所改善

采暖季在即,国家发改委提出要“通过进一步增加产量、增加进口、动用储备资源和社会库存”等措施保障今冬煤炭供应。我们预计在确保安全的前提下将全力推进增产增供,核增并投产优质产能,同时适度放开进口。我们认为四季度煤炭供给将有所改善,供需矛盾将得到一定缓解。为此我们给出高中低三种假设情形,第一种情形我们假设四季度动力煤产量环比与三季度持平,进口量全年同比不增,那么四季度总供给可能同比下降约6%;在第二种情形下,若今年四季度山西维持4%的同比增量、陕西和内蒙古提升至与去年同比持平的水平,其余地区则维持2%的增幅,四季度动力煤月均产量可能将接近历史最高单月水平,同时进口全年同比不增,那么四季度总供给可能同比增长约3%。第三种情形下,我们假设在第二种情形的基础上进口量保持今年三季度的水平甚至略增,那么四季度动力煤总供给同比增幅可能达5%。

就这三种情形而言,第一种情形可能难以解决当前煤炭供应短缺的问题,而鉴于当前海外煤价亦处在高位,若大幅增加进口可能对平抑高价帮助有限。因此我们倾向于第二种情形,即国内增产的同时适度增加进口。适度增加进口对煤炭供应将是有力补充,在边际上可能缓解当前的偏紧格局,但进口成本可能仍比较高昂。我们认为在当前形势下,在确保安全的前提下挖掘现有产能,并推进发电供热端中长协全覆盖,是煤炭保供的核心,同时亦有助于稳定市场预期,防止煤炭价格超涨。

电力:煤炭供应紧张催生电厂涨价诉求,电价机制向市场化更进一步

煤价高位叠加能耗双控的限电局面

近期,全国范围内20个省份出现不同程度的限电。除部分省份由于能耗双控预警限制高耗能企业用电生产外,我们认为这一轮限电的核心原因在于煤炭短缺、煤价飙升导致电厂存煤不足、电力供应能力下降。在煤炭价格持续高位的情况下,火电企业一方面面临燃料成本大幅上涨,另一方面上网电价长期以来处于低于标杆电价水平,呈现“发一度亏一度”局面,发电意愿大幅下降。各电厂存煤告急,部分电厂库存已不足2天,导致机组停运或仅按最小运行方式发电,难以满足电力供应,造成局部地区用电缺口扩大进而限电。

火电亏损至现金流,电价机制向市场化更进一步

发电侧:放开煤电交易电价上浮,开展绿色电力交易

从“煤电联动”到“基准价+上下浮动”,煤电价格逐步走向市场化。中国从2004年底出台“煤电联动”电价政策,即根据煤炭价格波动相应调整电价,解决“市场煤”与“计划电”的矛盾。2015年起,电力改革深化,市场交易比重逐渐提升。2019年上半年,我国完成电力市场化交易电量达1.1万亿千瓦时,同比增长29.3%,电力直接交易电量平均降价幅度3.4分/千瓦时。燃煤发电市场化电量已占约50%。从2020年1月1日起,国家发改委将燃煤发电标杆上网电价机制改为“基准价+上下浮动”的市场化价格机制。基准价按当地现行煤电标杆电价确定,在此基础上,电价可以允许浮动(上浮不超过10%、下浮不超过15%)基准价格设定权已下放至地方政府,浮动幅度由发电企业、售电公司、电力用户等市场主体协商决定,2020年暂不上浮。

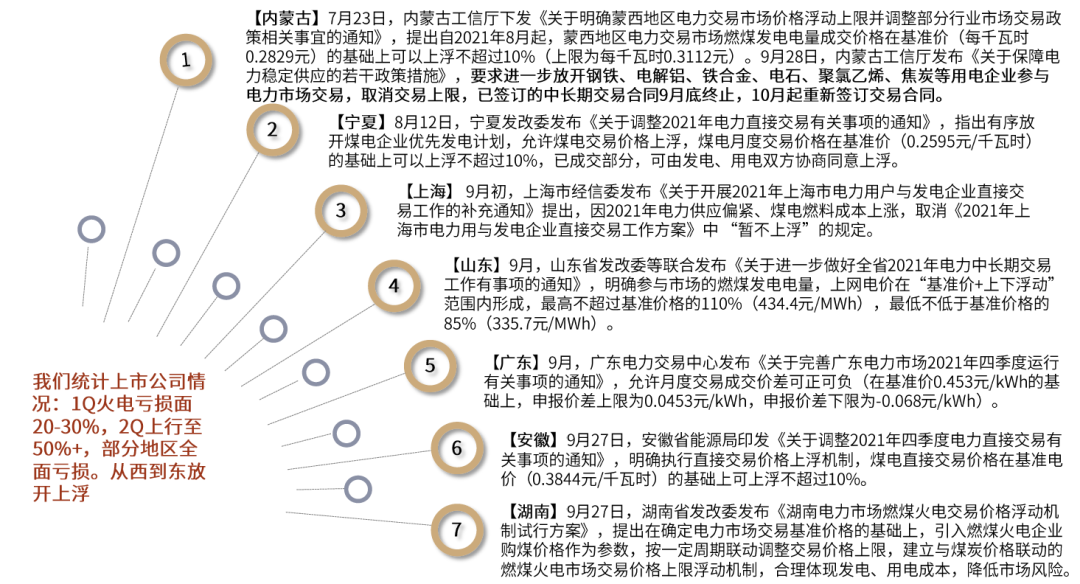

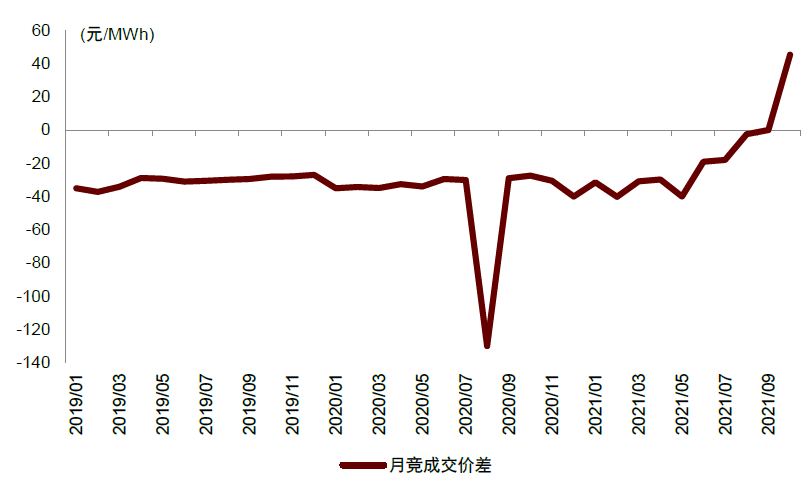

允许煤电价格上浮,合理传导部分燃料成本压力。随着电力供应形势逐步趋紧,今年7月份以来,内蒙古、宁夏、上海、山东、广东、安徽、湖南等地区陆续发文,宣布今年四季度煤电市场交易价格上限允许最高上浮10%。根据广东电力市场最新成交结果,在允许价格上限上浮10%后,10月份月度竞价成交价格已达到+4.53分/kWh,即10%上涨空间全部用满。我们认为在电力供应紧张的形势下,煤电市场价上浮或将进一步蔓延至全国范围,利好年底长协电价商谈。9月29日下午,国家发改委答记者问时表示“严格落实燃煤发电‘基准价+上下浮动’的市场化价格机制,让更多电量进入市场交易,不得对市场价格在合理范围内的正常浮动进行不当干预,让价格合理反映电力供需和成本变化。”若市场电价进一步放开上浮、市场电量进一步扩大,我们认为其他参与交易的部分,如风光补贴项目(占比~30%)、核电项目(占比~40%)、水电(云南、四川市场交易)也将受益。

放开煤电价格上浮20%,合理传导部分燃料成本压力。随着电力供应形势逐步趋紧,今年7月份以来,内蒙古、宁夏、上海、山东、广东、安徽、湖南等地区陆续发文,宣布今年四季度煤电市场交易价格上限允许最高上浮10%。根据广东电力市场最新成交结果,在允许价格上限上浮10%后,10月份月度竞价成交价格已达到+4.53分/kWh,即10%上涨空间全部用满。在煤价高企、供应紧张的整体形势下,各地“涨电价”呼声愈加强烈,在10月8日召开的国务院常务会议上,明确提出“有序推动燃煤发电电量全部进入电力市场,在保持居民、农业、公益性事业用电价格稳定的前提下,将市场交易电价上下浮动范围由分别不超过10%、15%,调整为原则上均不超过20%”,符合我们预期。我们认为,进一步放开市场电价上浮、让更多煤电电量进入市场交易,有利于更充分还原电力商品属性,合理疏解火电企业燃料成本压力。同时,国常会还明确“高耗能行业由市场交易形成价格、不受上浮20%的限制”,“推动新增可再生能源消费在一定时间内不纳入能源消费总量”。考虑到此前绿电交易溢价幅度在10%左右,我们认为该政策将鼓励高耗能企业通过消费可再生能源满足用电需求,绿电交易市场规模有望进一步扩大,利好新能源运营商。

图表:各地放开煤电价格上浮政策(截至9月30日)

资料来源:各省发改委、能源局,中金公司研究部

资料来源:各省发改委、能源局,中金公司研究部

图表:广东月度竞价折价情况

资料来源:广东电力交易中心,中金公司研究部

资料来源:广东电力交易中心,中金公司研究部

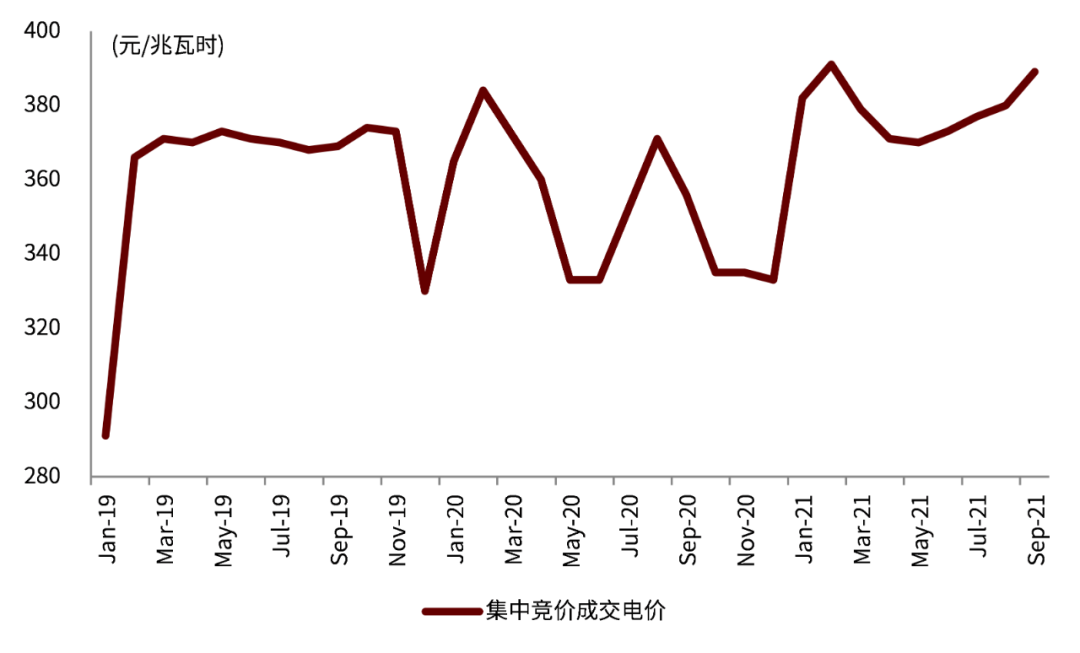

图表:江苏集中竞价成交电价

资料来源:江苏电力交易中心,中金公司研究部

资料来源:江苏电力交易中心,中金公司研究部

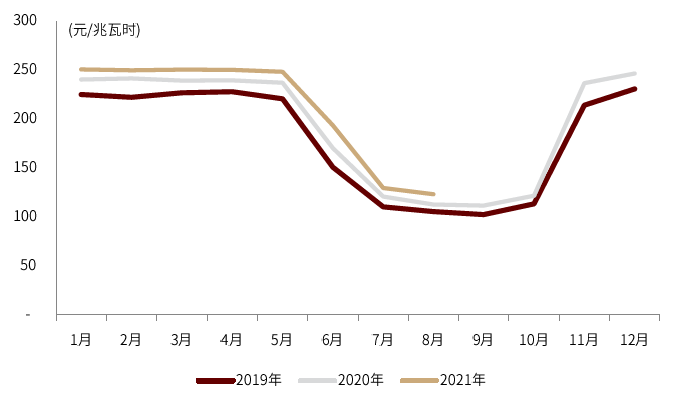

图表:云南月度省内直接交易电价

资料来源:昆明电力交易中心,中金公司研究部

资料来源:昆明电力交易中心,中金公司研究部

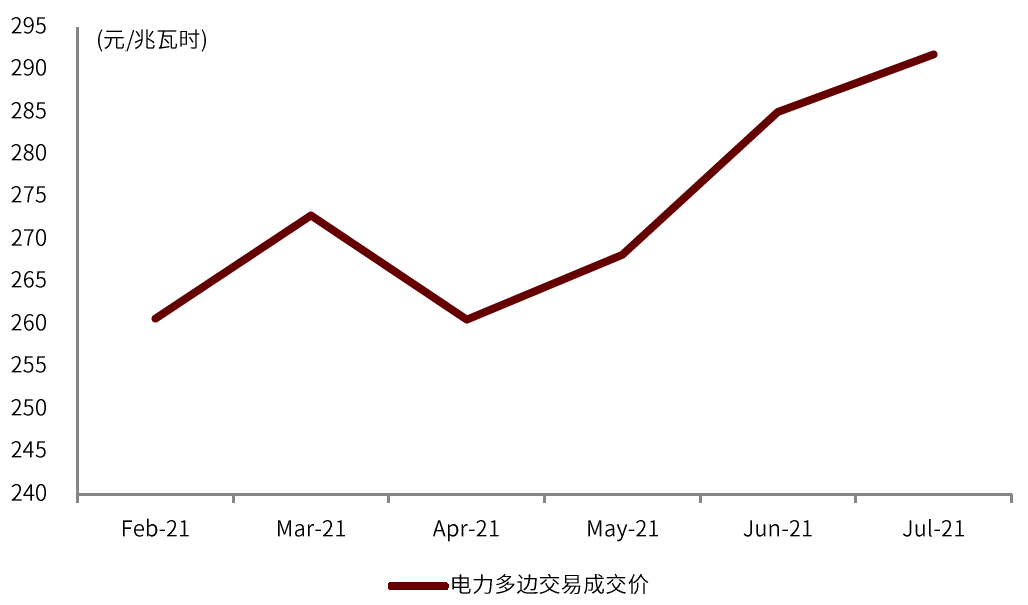

图表:蒙西电力多边交易成交价

资料来源:内蒙古电力交易中心,中金公司研究部

资料来源:内蒙古电力交易中心,中金公司研究部

绿色电力交易溢价体现环境属性,规模有望扩大至更多用户。近日,国家发改委批复《绿色电力交易试点工作方案》,提出绿色电力交易要全面反映绿色电力的环境价值,优先安排完全市场化绿色电力参与交易,如规模有限也可组织用户购买享有政府补贴和电网保障收购的绿色电力。9月7日,方案批复后的首批次绿色电力交易成交结果宣布,共计17个省份259家市场主体参与,达成交易电量79.35亿kWh,其中国家电网区域成交68.98亿kWh、南方电网区域成交10.37亿kWh。据了解,首批绿色电力交易成交价格在当地电力交易均价基础上溢价3~5分/kWh。长期来看,随着能耗指标收紧,社会各方对绿电需求有望进一步扩大,加速高耗能企业参与绿电交易。

用电侧:建立保底电价机制,压实市场电价涨幅

近期,广东、山东等省份陆续出台交易用户保底电价机制,退出市场后的电力用户执行惩罚性电价措施,保底电价在目录电价的1.2~1.8倍不等。一方面,各省的文件是对此前《电力中长期交易基本规则》“无正当理由退市的电力用户按照政府核定目录电价的1.2-2倍执行”的落地。另一方面,随着各省逐步放开允许煤电市场电价上浮10%,惩罚性保底电价机制可以在确保安全供电的前提下,避免用户因市场价格上涨而投机退市,扰乱市场交易秩序。我们认为,在各地保底电价政策落地后,各省市场化电价上涨空间将逐步压实。

图表:各地用户侧惩罚性电价机制(截至9月30日)

资料来源:官方网站,中金公司研究部

资料来源:官方网站,中金公司研究部

煤炭供给量决定四季度的发电能力

按照中金大宗组预测的煤炭供应三种情形,我们预测四季度火电发电量增速-5.9%/ +3.3% /+4.8%,同时结合水电、核电、风电、光伏的电量预测(基于8月底装机及利用小时预测),得到三种情形下四季度总发电量增速-2.6%/+3.9%/+5.0%(vs 4Q20发电量同比增速7.1%)。

图表:四季度电力供应预测

资料来源:中电联,中国核能行业协会,中金公司研究部

资料来源:中电联,中国核能行业协会,中金公司研究部

宏观:电力紧缺,推升通胀、压制增长

煤炭供给较少,而电力消费弹性上升,加剧短缺

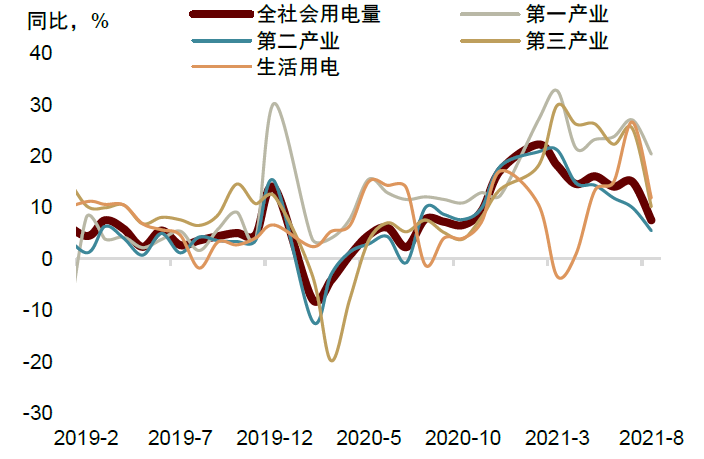

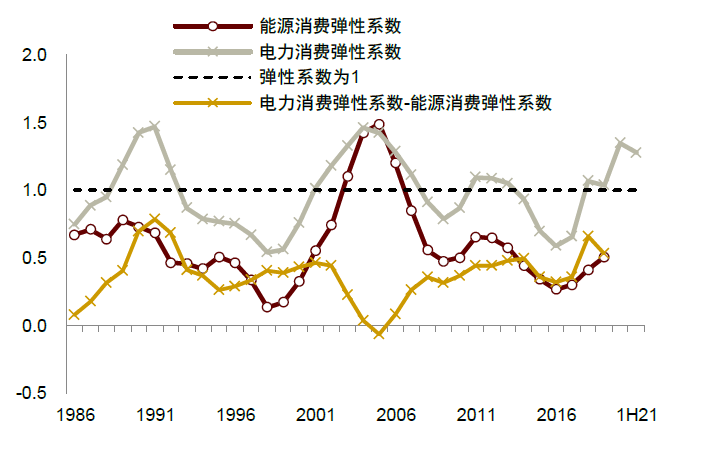

疫情后,用电需求大幅高增,加剧电力短缺。尽管GDP相较2019年的复合增速仍未超过疫情前,但用电量同比持续高于疫情前,这与电力消费弹性系数(用电量同比/GDP同比)大幅上升有关。从历史数据看,我国电力消费弹性的波动,与经济结构变动和气候变化等因素对电力消费和GDP增长的不对称性影响有关。比较能源与电力消费弹性系数超过1的时期分布在1988-1992、2001-2007、2011-2013以及2017年以来,主要是出于中国1980年代末经济过热、中国加入WTO、金融危机后经济刺激等原因。电力消费的弹性系数多数时期高于能源系数,尤其是在2008年后两者之差持续扩大,也可能与电气化率逐步提升有关。

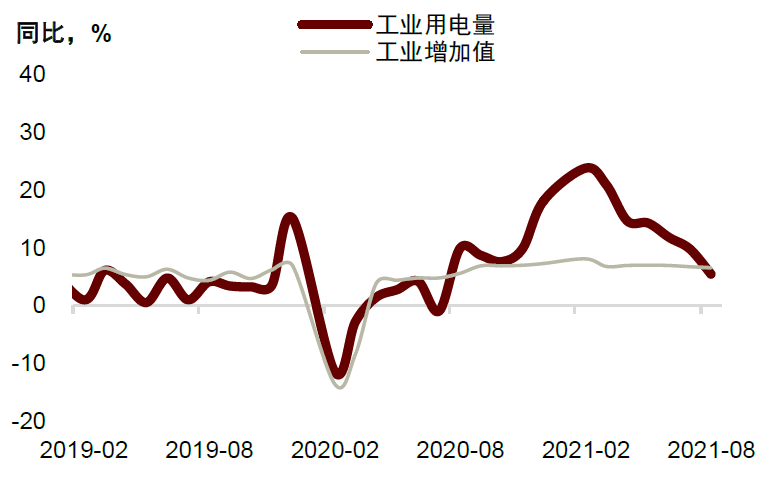

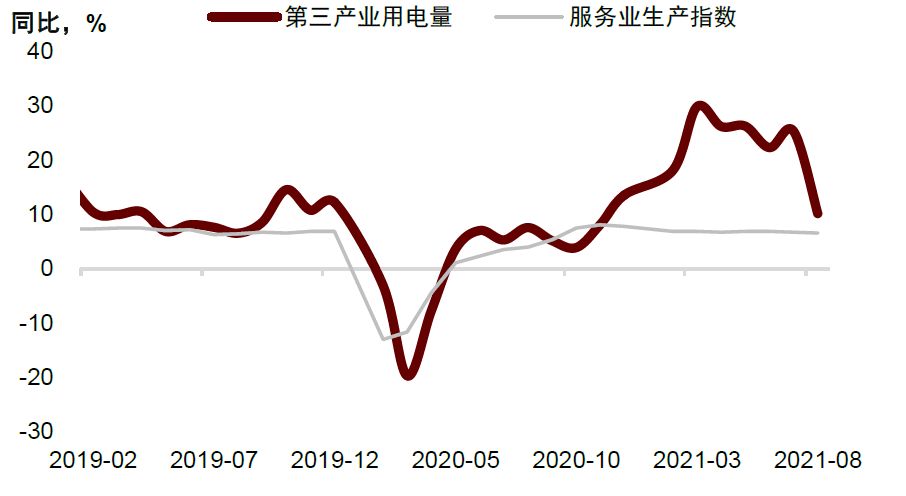

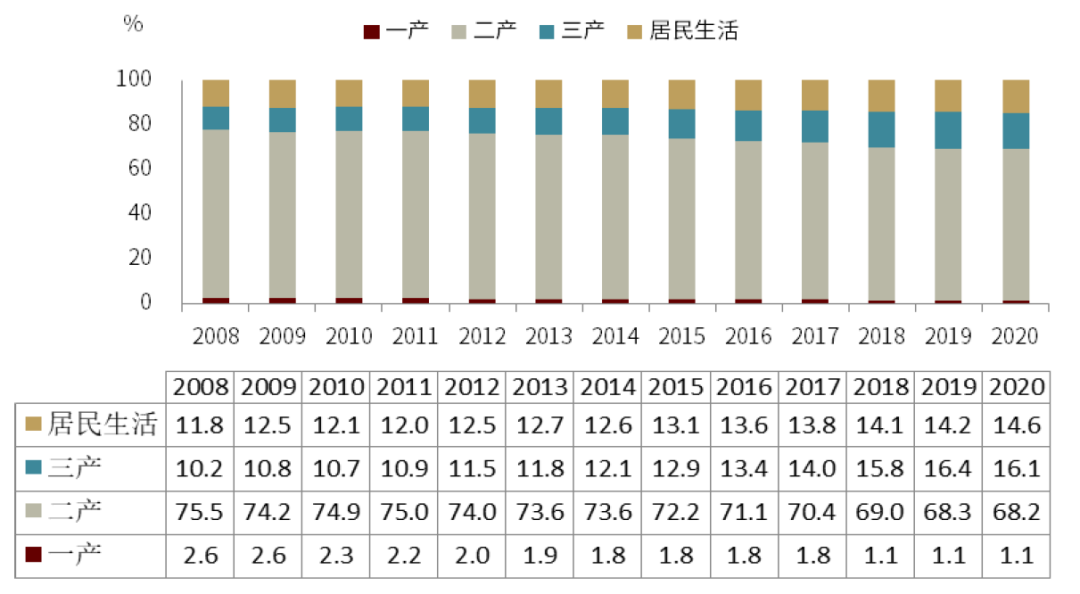

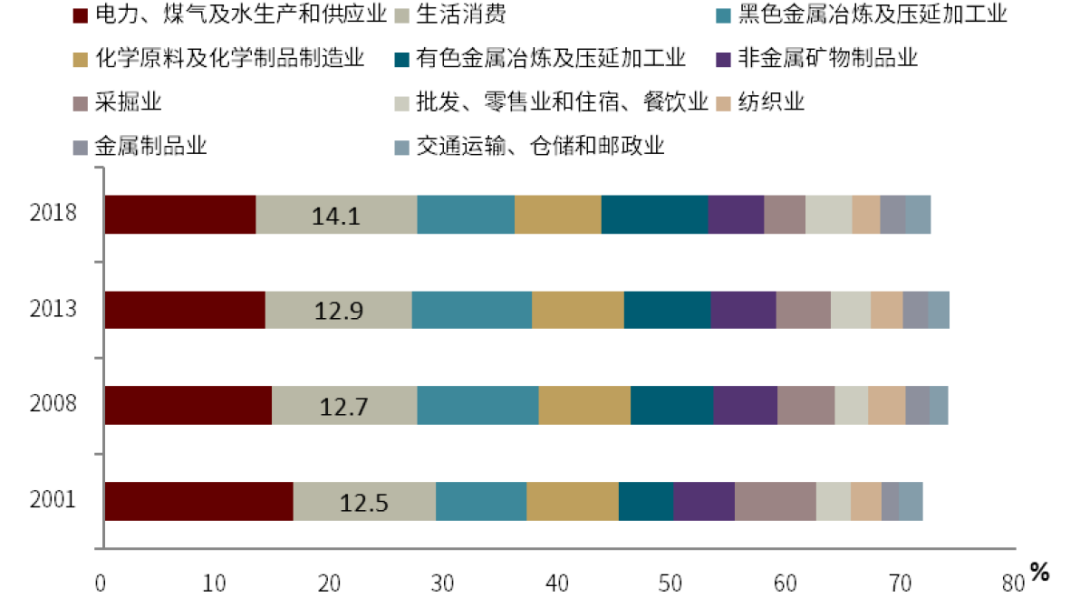

疫情后,电力消费弹性进一步大幅上升,主要是因为1)外需强劲,而出口占比较高的行业自身消耗电力多,且所需原材料较多,而原材料生产行业同样高耗能,使得二产用电需求弹性上升;2)接触类服务消费仍受疫情扰动,但是其用电有刚性,使得住宿餐饮、批零、租赁商务服务等行业单位产出对应的电力消耗系数抬升(比如,饭店不管客人多少,灯都得开着),而疫后信息化加速和5G加快普及,通信软件业电力消耗系数上升,带动三产用电需求弹性上升;3)农村电网改造继续、生猪养殖加快,一产用电需求弹性上升;4)疫后居家增多,居民生活的用电占比上升较快。从各领域用电量占比看,第一产业占比1.1%,第二产业占比最高在68%左右,第三产业和居民生活用电占比在持续提升,2020年已经升至近31.0%。从具体细分行业看,用电量占比较高的行业还是集中在四大高耗能行业(黑色、化工、有色及非金属矿物制品业)。

图表:疫后用电量同比大幅上升

资料来源:万得资讯,中金公司研究部。2021年为两年复合

资料来源:万得资讯,中金公司研究部。2021年为两年复合

图表:电力消费弹性系数疫情后大幅上升

资料来源:万得资讯,中金公司(56.150, -1.07, -1.87%)研究部。注:因系数波动较大,历史数据为三年移动平均,2020与1H21数据为自行测算。

图表:工业用电量快于工业生产,需求弹性提升

资料来源:万得资讯,中金公司研究部。2021年为两年复合

资料来源:万得资讯,中金公司研究部。2021年为两年复合

图表:三产用电量快于服务生产,需求弹性提升

资料来源:万得资讯,中金公司研究部。2021年为两年复合

资料来源:万得资讯,中金公司研究部。2021年为两年复合

图表:第三产业和居民生活用电占比持续提升

资料来源:万得资讯,中金公司研究部。注:电力部门是按分产业生产端和居民生活端并列统计。

图表:用电消费量的主要行业分布

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部

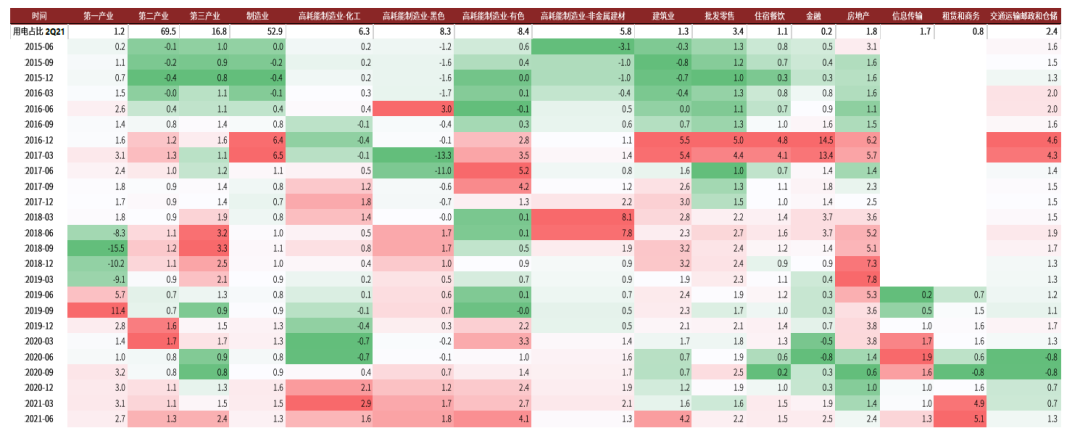

图表:各行业用电需求弹性估算(2季度移动平均)

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部

缺电对增长影响的两个渠道

缺电对经济增长的影响有两条渠道,一是电量短缺,限电限产直接影响产出,二是电价上涨,推升成本,间接抑制生产。

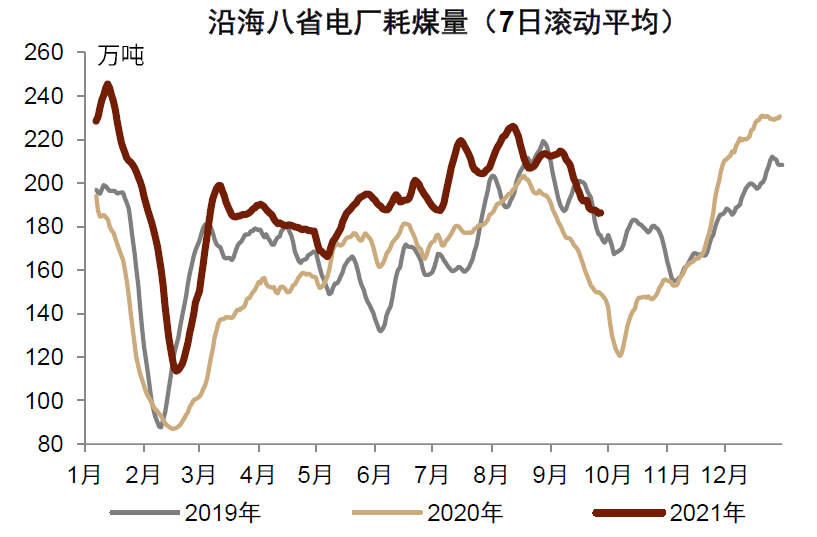

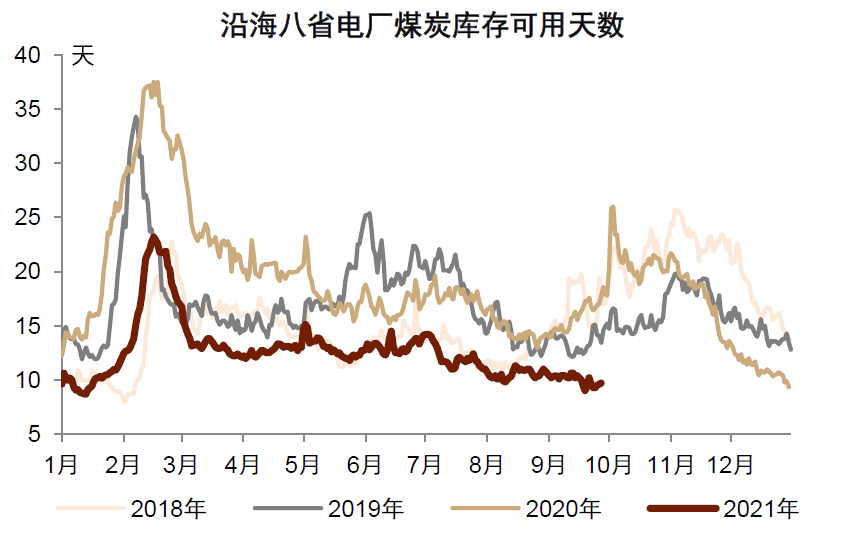

煤炭短缺加大了电力供给压力,近期发电耗煤和库存可用天数均持续回落。沿海八省电厂的高频数据显示[1],8月以来发电耗煤量季节性回落的同时,较往年同期的增幅也是在持续收窄。比如7月日均耗煤量较2019年同期增长21.2%,8月的增幅收窄至5.4%,9月中下旬以来进一步收窄至0.4%(截至9月27日)。同时,电厂库存趋于紧张,9月以来库存可用天数不仅没有出现季节性反弹,反而持续回落,9月中下旬电厂存煤可用天数降至10天以下。

图表:近期,发电耗煤量较2019年同期的涨幅收窄

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部

图表:9月中下旬,电厂存煤可用天数降至10天以下

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部

电量短缺压制增长

根据2018年投入产出表,电力行业总产出占全国总产出的直接比重约为2.6%,考虑到电力生产下滑也会影响其他行业的生产,进而对经济形成间接影响。利用投入产出表计算直接和间接合计影响的产出,约为全国总产出的5.0%。因此电力行业产出每变化1pct,实际影响经济总产出0.05pct。参考公用事业组计算的发电量增速的三种情形(4季度发电量同比分别为-2.6%、3.9%和5.0%),预计影响GDP两年复合增速约为0.25pct,0.08pct,0.05pct。

当前,限电限产和能耗双控对经济的影响交织叠加,共同对工业生产形成制约。影响当前限电限产政策的主要逻辑有两条:第一,部分省份上半年能耗双控未能达标,近期为了完成3季度目标而集中限产,对短期生产带来影响。第二,电力供给不足,各地不得不采取用电指标分解、错峰用电等限电限产政策。两个影响逻辑在具体执行中叠加交织,共同对工业生产形成制约。

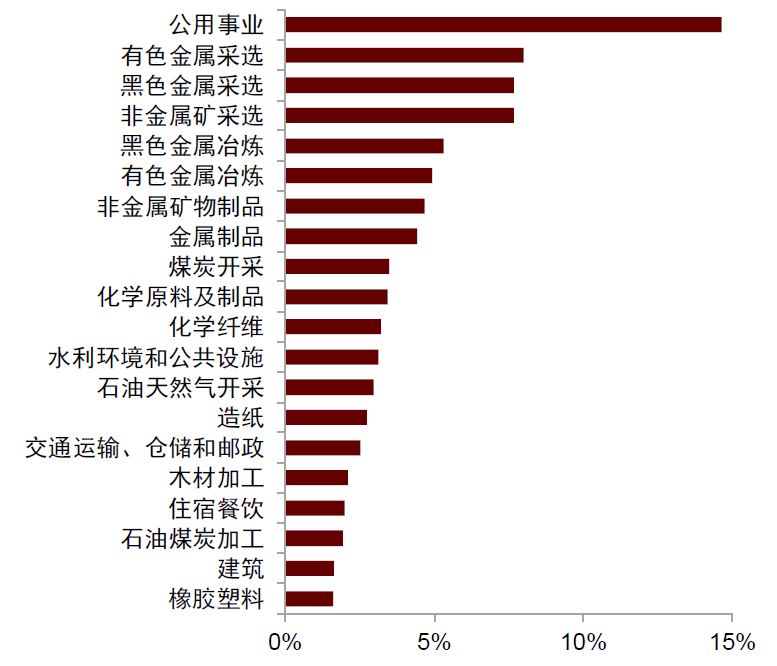

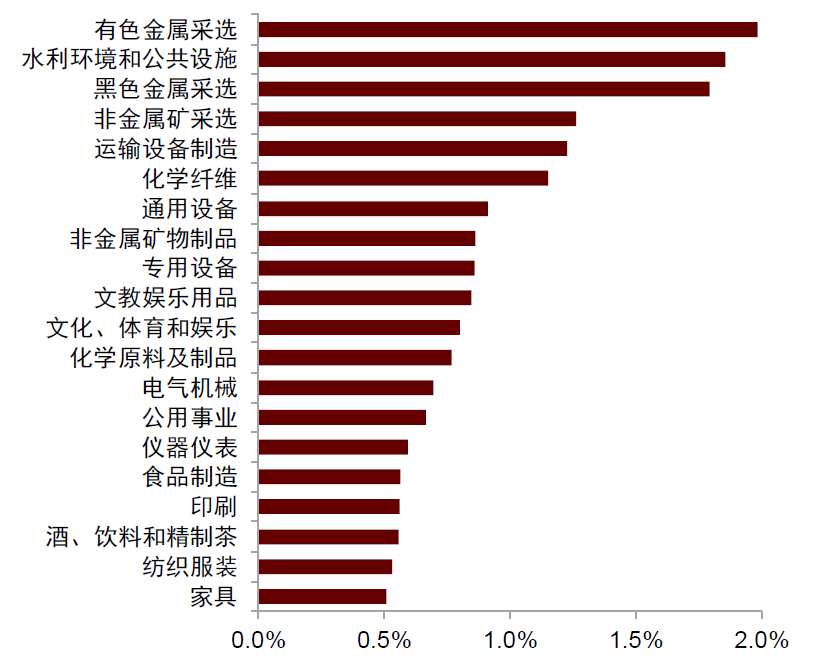

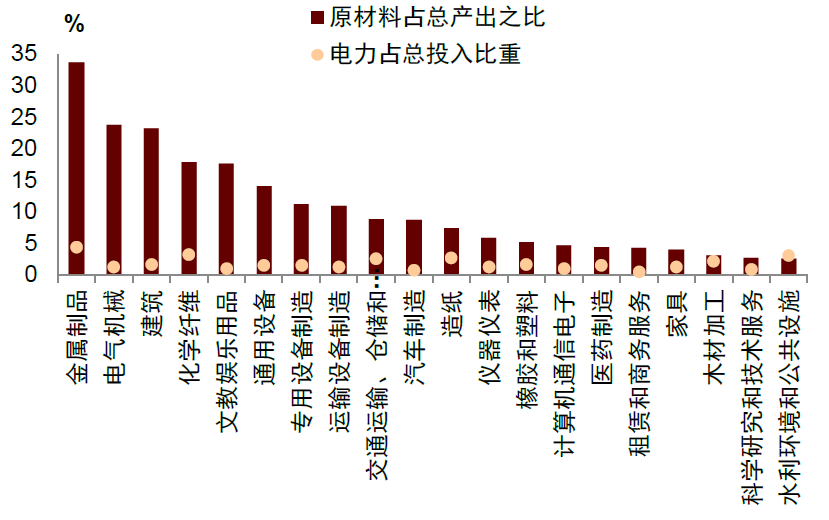

在行业层面,从直接影响看,公用事业、有色金属、黑色金属、非金属矿物、金属制品、化工、造纸等高耗能行业,电力在其总投入中占比(直接消耗系数)在3-15%,受电力短缺影响影响较大;从完全影响看,根据完全消耗系数测算,电力产出每下降1pct,有色金属采选、黑色金属采选、非金属矿采选及制品、化纤、化学原料、通用设备、专用设备、电气机械、公用事业、仪器仪表、食品制造、家具等行业的总产出将被拖累0.5-2pct。

图表:总投入中电力直接占比前20大行业

资料来源:国家统计局,2018年投入产出表,中金公司研究部

资料来源:国家统计局,2018年投入产出表,中金公司研究部

图表:电力产出每下降1%对各行业产出的影响

资料来源:国家统计局,2018年投入产出表,中金公司研究部

资料来源:国家统计局,2018年投入产出表,中金公司研究部

电价上涨的影响

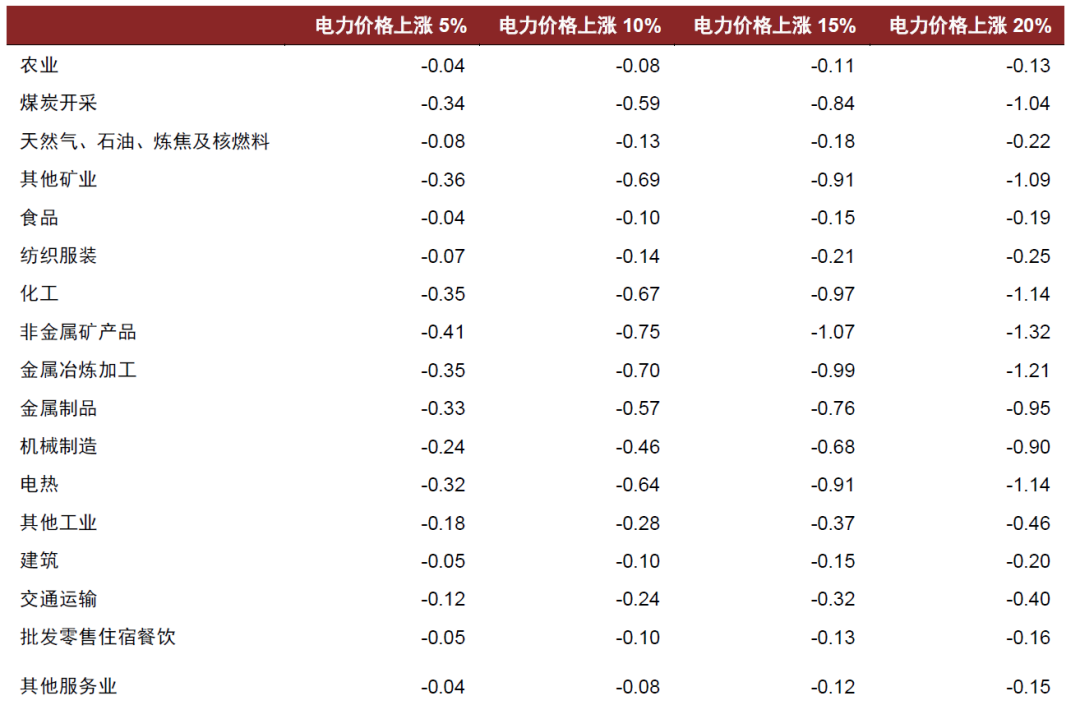

电力价格的上涨对经济会产生负面影响。何永秀等(2010)运用CGE模型测算了电力价格对中国经济的影响,发现当电力价格上涨5%时,GDP会下降0.13%;当电力价格上涨10%时,GDP会下降0.24%;当电力价格上涨15%时,GDP会下降0.34%;当电力价格上涨20%时,GDP会下降0.43%[2]。林伯强和牟敦国(2008)运用CGE 方法研究了煤炭价格上涨对中国经济的影响。发现煤炭价格上涨20%,会导致电热行业生产成本上升3.1%,产出下降2.9%;制造业生产成本上升0.4%,产出下降2.6%;建筑业生产成本上升0.2%,产出下降1.6%[3]。

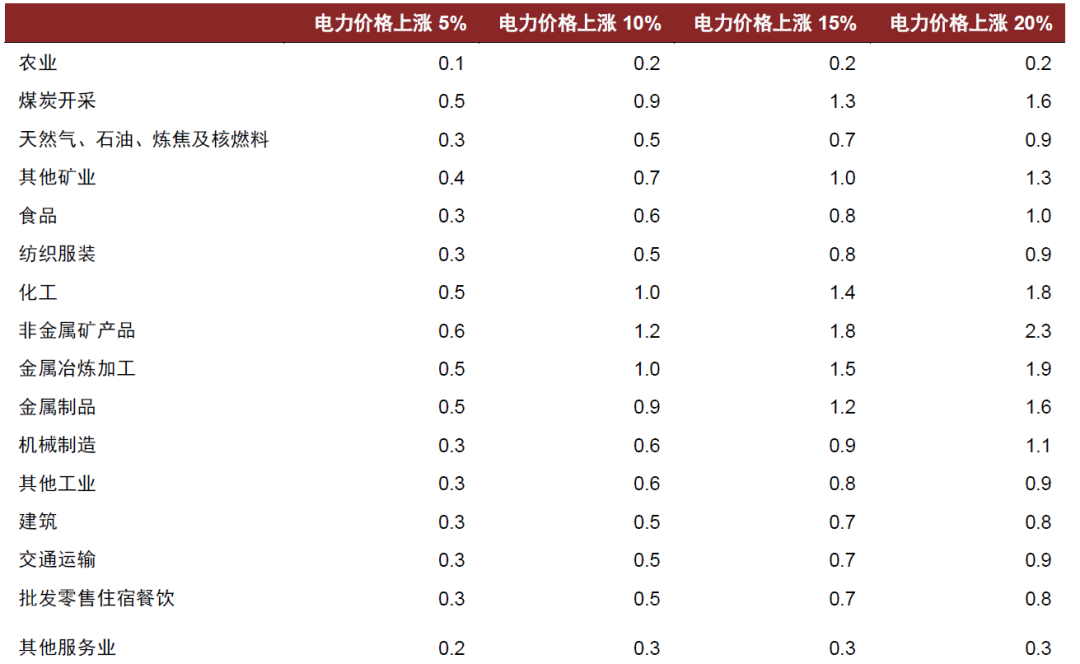

电力价格上涨,对不同行业的产出影响不同。电力价格上涨5%的情形下,产出下降比较大的行业有非金属矿产品(-0.41%)、金属冶炼加工(-0.35%)、化工(-0.35%),而农业(-0.04%)、食品(-0.04)、批发零售住宿餐饮(-0.05%)等行业受到的影响比较小。

图表23:电力价格上涨对不同行业产出的影响(%)

资料来源:He, Y. X., Zhang, S. L., Yang, L. Y., Wang, Y. J., & Wang, J. (2010). Economic analysis of coal price–electricity price adjustment in China based on the CGE model.中金公司研究部

根据发电量的三种情形,并假设电价上涨5%,限电限产对GDP两年平均同比的拖累或在0.4pct、0.2pct和0.1pct。

图表:三种情形下,21Q4实际GDP同比预测

资料来源:中金公司研究部

资料来源:中金公司研究部

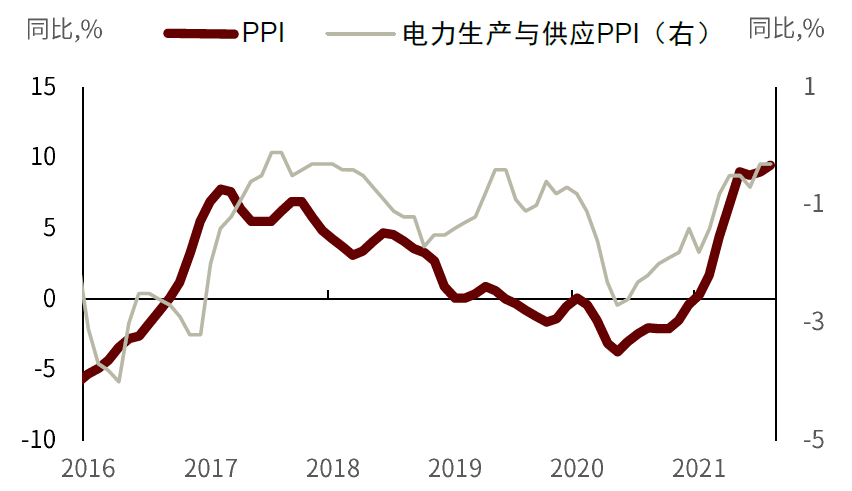

缺电对通胀影响的两个渠道

缺电会进一步推高通胀,同样是两个渠道。一是电价上涨直接推升其他行业的用电成本,进而推升其他行业的产品价格;二是缺电限产导致其他行业、特别是原材料行业的产出和供应减少、价格上涨,进一步推升其他行业的产品价格。尽管电力只占中下游行业成本的不足3%,但考虑到所有的原材料行业,在下游行业总投入的占比可以高达15-50%。

从CGE模型的测算看,何永秀等(2010)[4]研究结果显示,电力价格每上升5%、10%、15%和20%,CPI将分别上升0.4%、0.7%、1%和1.2%。分行业看,电力价格每上涨10%,受影响较大的非金属矿物制品、金属冶炼、金属制品、煤炭开采、石油天然气加工、机械制造、食品的价格将上升0.6%-1.2%。总体看,缺煤缺电下,10月PPI同比或突破10%,四季度或持续在9%以上,CPI或将上升至接近2%。

图表:总体PPI与电力行业PPI的关系

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部

图表:中下游行业原材料占比较高

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部

图表:电力价格上涨对不同行业价格的影响(%)

资料来源:He, Y. X., Zhang, S. L., Yang, L. Y., Wang, Y. J., & Wang, J. (2010). Economic analysis of coal price–electricity price adjustment in China based on the CGE model.中金公司研究部