7月25日消息,婴幼儿乳业龙头中国飞鹤(7.32, -1.00, -12.02%)绩后突然崩了,公司股价单日暴跌15%,市值蒸发逾百亿,股价处于历史低位,市值633亿港元。

根据公司财报预告,2022年上半年,飞鹤预期实现营收约95亿元至98亿元人民币,同比下降约14.9%至17.4%;预期实现利润约22亿元至25亿元人民币,同比下降33.4%至42.4%。

营收、净利双双下滑背后,中国飞鹤正在被投资者抛弃,中国飞鹤已经从2021年的高点暴跌逾70%,市值蒸发逾1500亿港元,在我国出生人口呈下滑态势的背景下,中国飞鹤又能否走出收入下滑困境?主打高端品牌的中国飞鹤还是一款好产品吗?

新生儿人口呈下滑态势,短期阵痛还是成本的敌人

对于2022年中期收入下滑,中国飞鹤给出了两个原因:1)中国内地出生率下降;2)降低星飞帆等产品的渠道库存,对分销渠道的整体存货水平实行更严格的控制。

对于降低渠道库存,飞鹤给出的理由是,为了给消费者提供更新鲜及更优质的产品,减少分销渠道库存压力,降低渠道库存,保持货架商品较高新鲜度。

根据2021年财报,占据公司半壁收入的星飞帆系列单品规模大,行业承压背景下部分区域渠道库存增加,价盘走低,公司重点解决星飞帆库存和价盘问题,希望恢复渠道健康度。

据业内人士分析,整体来看,此次盈利下滑应该是行业调整期内,飞鹤主动进行渠道库存调整的“短期阵痛”。

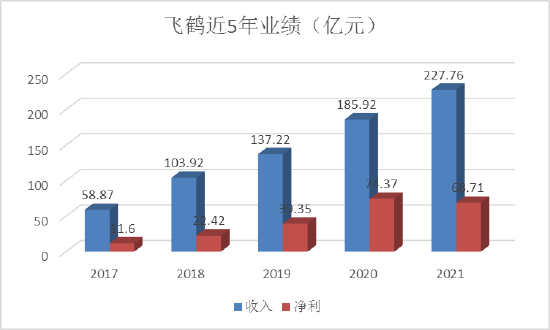

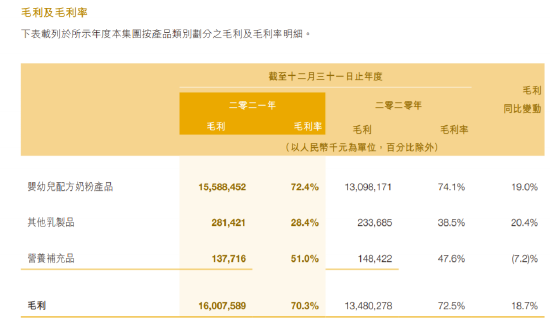

财报显示,中国飞鹤在实现多年的高速增长背后,2021年首次实现净利下滑,2022年中期净利更是下滑逾30%,而利润的下降主要由于婴幼儿配方奶粉产品收入的减少。2021年财报显示,飞鹤婴幼儿配方奶粉营收占比高达94.4%,毛利率高达72%,新生儿出生儿人口大幅下滑对飞鹤的业绩影响可想而知。

2018年至2021年,中国飞鹤的整体营收增长率分别为76.52%、32.04%、35.50%、22.5%,2022年中期收入首次历史性下滑约15%。在出生率不断下滑的背后,中国飞鹤还能否成为“时间的朋友”?业绩困境还能否迎来反转?

国家统计局数据披露,中国出生率已经从2016年的12.95‰跌至2021年的7.52‰,新生儿数量由2016年的1786万人下降到2021年的1060万人,五年期间降幅高达40%;而弗若斯特沙利文报告则表明,2016-2021年期间,我国零至三岁儿童的数量由5090万人下降至2021年的3710万人,五年复合增长率为-7.8%。

对此,有股民表示,“去年看完人口数据就清空了… 全行业的衰退,个体再努力也没用,时代给的负贝塔太猛了,飞鹤要过几年苦日子了。”

还有股民表示,“和养娃成本对着干的都没有好果子吃”,这是否意味着中国飞鹤高端奶粉正在成为中国育儿成本高企的“敌人”?

据育娲人口研究智库发布的最新报告,中国家庭养育一个孩子到十八岁平均要花费48.5万元。在中国,养一个孩子成本是美国的6倍,日本的1.5倍。

中国飞鹤董事长冷友斌曾说,消费者的认知是“好的就是贵的”,冷友斌还说过,飞鹤奶粉折成公斤价,全世界最贵。

重营销轻研发,依赖“第二曲线”能实现困境反转吗?

不少网友表示,在新生儿大幅锐减的背景下,中国飞鹤将迎来几年苦日子时间;库存压力、高端产品增速放缓,中国飞鹤主动去库存,被业内分析为公司迎来短期阵痛。但除了外部的压力、库存的压力,中国飞鹤重营销轻研发的路径,也引发不少质疑声:中国飞鹤主打的高端,是否是通过营销推动起来的?

随着2008年三聚氰胺事件发生,国产奶粉集体陷入了信任危机,外资品牌奶粉长期霸占国内奶粉前列,不过,在2016年前后,中国飞鹤异军突起,销售额从2017年不足60亿,一路增到2021年的200多亿。

中国飞鹤高速增长的背后,源于中国飞鹤战略打法,一方面中国飞鹤定义“更适合中国宝宝体质”的品牌定位;另一方面中国飞鹤主打高端品牌。前者,抓住了国内消费市场的痛点,占据了市场;后者实现了高毛利,实现了品牌溢价和估值的大幅提升。

截至2021年,公司市场占有率约为19.2%,全年平均市占率为18.6%,与去年同期相比增长21.6%。而2021年,公司整体毛利率超过70%,同期的伊利奶粉和奶制品业务毛利率为39.2%,澳优(6.47, -0.01, -0.15%)毛利率为50.4%,贝因美毛利率为46.9%。中国飞鹤更在自己2021年初的高光时刻,市值一度超过2000亿港元。

不过,在中国飞鹤业绩高歌猛进的同时,市场一直有个疑惑,中国飞鹤的业绩到底是研发推动的还是营销推动的?

冷友斌曾对媒体自曝家底:“飞鹤奶粉折成公斤价,全世界最贵。”产品越贵反而卖的越好,主打个性化、高端化成为了飞鹤的摇钱树,中国飞鹤婴幼儿奶粉品牌收入占比也从2018年的44%一路升到2020的95%,毛利率超70%也让飞鹤赚的盆满钵满,2020年净利也来到了70亿。

截至2021年,中国飞鹤实现收入227.8亿,其中超高端产品收入129.6亿,占比57%,星飞帆收入110亿,同比增长12%;高端产品收入74亿,占比33%,同比增长37%;普通产品收入11亿,占比只有5%。

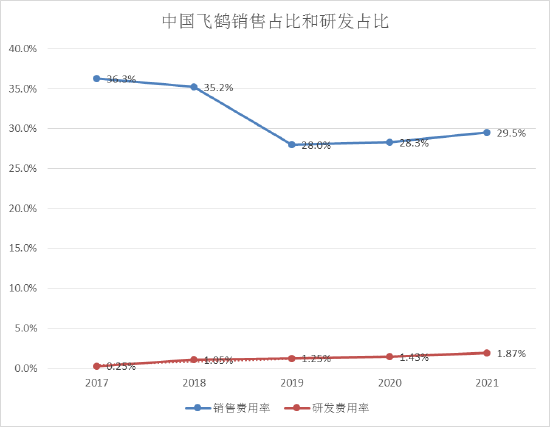

不过,高业绩之下,是公司对营销费用的毫不吝啬。2017年至2021年,中国飞鹤的销售及经销开支从初期的21.39亿元一路增至67.29亿元,5年间累计费用超过216亿元,近5年销售费用占营业收入的平均比例约32%。在2019年略微下滑的情况下,目前销售开支占比再度抬升。

根据公司财报,中国飞鹤销售开支常年占据公司收入的3成左右,2018年中国飞鹤请来“国际影星”章子怡担任品牌形象大使,据媒体报道章子怡代言费就高达3600万元。

不过,在公司营销费用高企的情况下,公司研发费用常年不足2%,在公司业绩大幅增资的2017-2019年更是低至1%左右。

2020年,中国飞鹤董事长冷友斌在接受采访时表示,“我们的研发投入绝对全世界第一”。不过从总量和研发比重上来看,中国飞鹤绝不是冷友斌口中的世界第一。

总量上来看,2021年,伊利研发费用高达6个亿,同比增长23%;中国飞鹤2021年研发投入4.25亿,同比大幅增长。研发占比来看,中国飞鹤不足2%,而同期澳优的研发成本为1.93亿,收入占比为2.18%。

值得注意的是,2018年到2021年,飞鹤研发成本分别为0.15亿、1.09亿、2.65亿、4.25亿,研发费用率分别为1.05%、1.09%、1.43%、1.86%,远低于营销端的投入。相比营销的大力推广,飞鹤明显在研发方面用力不足。

随着新生儿出生率的下滑,中国飞鹤的未来发展前景充满变数,公司布局的第二成长曲线,又能否将公司业绩拉出困境?

公司2021年四季度推出爱本功能性的成人奶粉新品,并计划升级1962成人奶粉,打造第二成长曲线。根据公司业绩预告,下半年公司将推出成人奶粉新品,根据国家统计局发布的第七次普查公报,中国60岁及以上人口超过2.64亿人,因此针对该部分人群开发的成人功能性奶粉产品市场空间广大。

根据2021年财报,公司成人奶粉为主的其它乳制品实现收入10亿,同比增长66%,但毛利率只有28.4%,相比于婴幼儿奶粉的高毛利,成人奶粉占比的提升,会否会拖累公司整体业绩?降低公司毛利率的同时,公司的品牌溢价和高估值又将如何维持?

有股民就直言,“没有第二增长曲线,这个就废了”。

展望未来,中国食品(2.51, 0.02, 0.80%)产业分析师朱丹蓬表示,飞鹤业绩的下滑有宏观经济的低迷,更多的是人口出生率大幅下滑的一个结果。飞鹤经过5年的高速增长之后,公司迎来发展稳定期,经过渠道去库存、价格体系优化以及新产品的继续推出,飞鹤有望走出整体低迷,下半年表现是值得期待的。作为中国乳业的龙头,依然看好中国飞鹤的品牌效应、规模效应。

本文转自于 新浪财经