车企“血拼”12月

12月9日,周六的下午,上海一家凯迪拉克经销商店内,拖家带口来看车的人几乎挤满了整个展厅,销售人员陆迪(化名)正在忙着和一组客户签单,害怕等待已久的另一组客户离开,抽空又来接待。

“凯迪拉克CT5标准版现在便宜10万元左右,落地22.5万元,含购置税含保险。”陆迪向第一财经记者表示,为了节省时间,他在面对客户询价时都直截了当报价,很多认为价格合适的客户当场就签单了,所以CT5现车基本已经清完库,店内只剩2辆现车了。至于凯迪拉克CT4,落地价已经来到18万多,连展车都已经卖掉了。

临近岁尾,汽车经销商进入清库存、冲刺全年销量目标的关键时期,车价折扣往往很大,各种促销活动也很多。在今年全年车市价格战的大背景下,这种现象被进一步放大。记者在走访经销商的过程中发现,不管是传统燃油车还是新能源汽车,在进入12月后,都开始了今年最后的决战。

在上述凯迪拉克经销商的旁边,是一家一汽奥迪的经销商。“来看A4L这款车型的人很多,因为该车优惠幅度很大,高达9万元,现在几乎卖脱销了,店内也只剩2辆现车了。”一汽奥迪相关销售人员告诉记者。

除豪华品牌外,主流市场汽车品牌降价幅度也不遑多让。上海一家广汽丰田的销售人员告诉记者,中型轿车凯美瑞降价4万元,入门门槛直接降至14万元,中型SUV威飒降价幅度高达4.5万~5万元,起售价低至17万元。“年底经销商背负着公司运营指标和单店销量双重指标,压力巨大,大家基本都在亏着卖,就看谁有能力亏。”

有业内人士表示,经销商批售目标完成度、厂家给经销商的补贴、地方政府给厂家的补贴紧密相关,一环扣一环,所以年底经销商销售压力不小,有的厂商对于没有完成批售目标的经销商店会有很严厉的惩罚机制,包括但不限于取消经销商授权等。

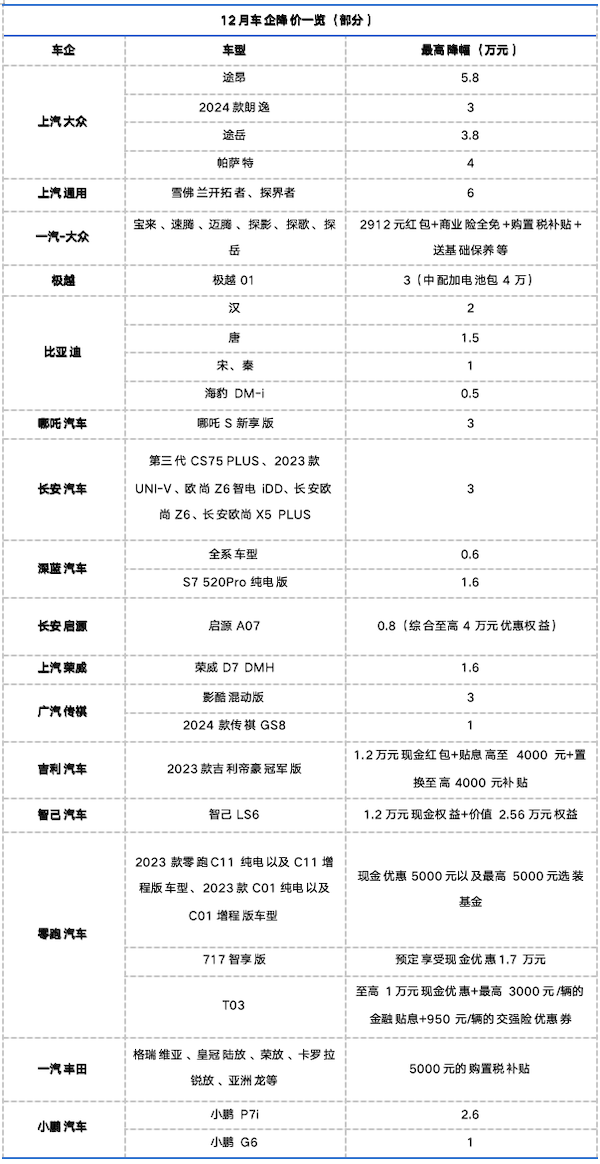

没有卖不出去的车,只有卖不出去的价格,所以年底降价的汽车品牌非常普遍。据记者统计,12月以来,有十余家车企均宣布了新一轮的降价措施,其中上汽大众途昂最高降价幅度高达5.8万元,小鹏P7i全系至高优惠2.6万元。

除了降价之外,还有车企出现了各种花式卖车措施。近期,空姐转行卖新能源车的消息不断在业内刷屏,其中,尤以空姐跳槽到理想汽车、蔚来汽车为甚。

对此,理想汽车方面向第一财经记者表示,理想汽车产品专家团队汇集了各行各业的优秀伙伴,近期来自奢侈品销售、豪华车销售、高端酒店销售等背景的伙伴都有,并不局限于空乘。

此前,蔚来汽车和理想汽车均传出过销售人员实现月入10万的“财富神话”,一时间,卖新能源车成为了不少人的“淘金”之旅。一位从空乘跳槽到蔚来汽车的销售人员告诉记者,她入职蔚来不到3个月,经过半个月的培训便上岗了,因为没有销售经验,所以蔚来给的底薪并不高,但是卖车激励不错。

不管是降价甩卖,还是各种刺激销售的“玩法”,都在诠释今年以及以后更长时间内车市的一个“教条”——销量为王。在行业洗牌和淘汰潮下, 为了继续留在牌桌上,车企们都“拼”了。

从年初打到年尾的价格战

回顾2023年车市,几乎一直被价格战和内卷充斥。今年年初,在新能源汽车销量同比增速放缓的背景下,特斯拉打响价格战的第一枪,一举将两款国产车(Model 3、Model Y)价格降至历史冰点。随后问界、小鹏等品牌纷纷跟进,正式打开了今年价格战的帷幕。

今年3月初,东风雪铁龙部分车型在政企综合补贴后优惠幅度至高达9万元的消息迅速席卷车圈。这一波由地方政府与车企一起策划的补贴政策,犹如“鲇鱼”般,迅速引发其他地方和企业效仿,掀起了传统燃油车的大幅降价潮。有了燃油车的加入,这场价格战被称为“史上最强”。

价格战本意是为拉动当地的汽车消费,但结果却是让汽车行业陷入了无序竞争中,经销商和车企均叫苦不迭。记者了解到,为跟上诡谲多变的价格战,传统经销商促销政策往往以月为单位,造车新势力更是多变,销售政策可能以周为单位,更有甚者,汽车出现了“一天一价”的情况。

今年7月初,为控制价格战、舆论战的蔓延,在中国汽车工业协会主办的第13届中国汽车论坛上,16家车企联合签署了《汽车行业维护公平竞争市场秩序承诺书》,承诺“不以非正常价格扰乱市场公平竞争秩序”。

但很快,上述条款因涉嫌有违《反垄断法》精神被删除。进入8月后,为备战“金九银十”,年内第二轮价格战开打,上汽大众、极氪、零跑、哪吒、特斯拉等10多个车企品牌以现金优惠或增加权益等形式加入降价潮。这轮价格战“打头阵”的是燃油车,上汽大众途昂系列优惠最高达到6万元;随后极氪001降价幅度高达3万~3.7万元。

一直到12月前夜,11月30日晚间,上市仅一个多月的极越01宣布降价3万元,这将年末价格战推向了一个新的高潮。

与年初由特斯拉率先打响的价格战不同的是,今年收尾的价格战由比亚迪领衔。12月1日,新能源销冠比亚迪宣布,由冠军车型秦、汉领衔的王朝网,推出限时燃油车转订基金,最高优惠2万元,仅限12月。其中,秦PLUS DM-i直降1万元,限时售价8.98万元起。今年2月,秦PLUS DM-i价格首次下探至10万元以内,给A级燃油家轿市场带来了很大的冲击,仅9个月后,该车价格直接杀入了9万元以内。

为了与比亚迪秦打擂台,5天后,五菱旗下首款A级家轿五菱星光也将入门价格定在了9万元以内,刚好比前者便宜1000元。

根据第一财经记者统计,在年底官宣降价的车企至少达16家,包括上汽大众、比亚迪、长安汽车、智己汽车、零跑汽车、上汽荣威、吉利汽车、广汽传祺、小鹏汽车等,其中上汽大众途昂最高降幅达5.8万元,小鹏P7i全系至高优惠2.6万元。

除官降之外,记者在走访经销商的过程中发现,不少经销商还给出了“双十二”限时车价抵扣、限时选装权益赠送、金融贴息、购置税减免、赠送保险等促销措施。蔚来一销售人员向记者表示,目前蔚来购车赠送30000个积分,可以直接抵扣3000元车价,该措施以前都没有过,除此之外,还额外赠送价值5000元的选装权益,相当于再降价8000元。

除了车企积极降价促销外,与3月初的政企联合促销一样,本轮价格战中,多地政府也纷纷出台政策加码当地汽车消费。

11月中旬,合肥高新区启动2023年第二轮乘用汽车券发放工作。其中购车发票金额在10万元以下的,政府补贴2000元/辆;10万元以上20万元以下的,政府补贴4000元/辆;20万元以上30万元以下的,政府补贴6000元/辆;30万元以上的政府补贴8000元/辆。

11月末以来,苏州市推出了购车无门槛数字人民币红包补贴,消费者购车价格在20万元至30万元的,可以领取4000元红包,30万元以上的则可以领到6000元红包补贴。

南京市则针对燃油车和新能源车推出了不同的购车补贴。其中,对20万元以上的燃油车给予4000元补贴,新能源车则补贴5000元。

除此之外,深圳、济南、长沙、嘉兴、长春、海口等地也在近期相继推出购车补贴政策。另外,为促进汽车消费,广州、深圳进一步放宽小汽车购买指标申请资格,2023年广州增加5万个计划外节能燃油车增量指标配额。

销售压力叠加转型失速焦虑

层层加码的汽车降价潮下,是车企的销售压力。

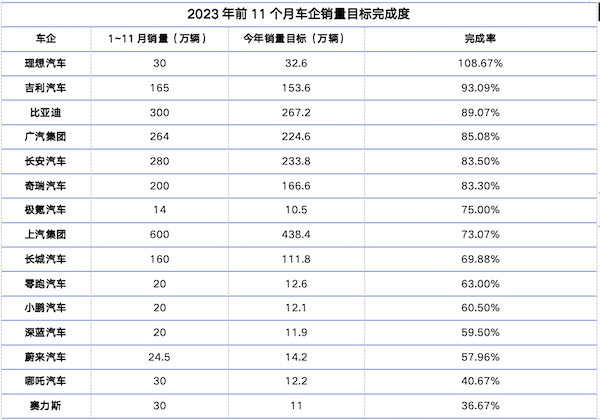

第一财经记者统计了15家汽车企业今年前11个月的销量目标完成度,其中,只有理想汽车提前完成了目标,吉利汽车和比亚迪则属于冲刺后有机会完成全年目标的行列。

年度销量目标完成度在8成以上的车企只有6家,分别为理想汽车、吉利汽车、比亚迪、广汽集团、长安汽车、奇瑞汽车,仅占统计车企的4成。

值得注意的是,哪吒汽车和赛力斯的销量目标完成率分别为40.67%和36.67%,甚至不到一半。

而上述销量目标完成度还是在车企采取“牺牲利润保销量”措施后的结果。

12月8日,乘联会发布的最新数据显示,今年11月,中国乘用车市场零售达到208万辆,同比增长26%,环比增长2.4%;今年车市累计零售销量为1934.5万辆,同比增长5.3%。

对于上述同环比双增长的销售数据,乘联会秘书长崔东树认为,11月份车市呈现出火爆的状态,是受到了降价的拉动。今年全年,车市增长的核心特征是一路向上的走势,这与往年的走势都不相同,其中的主要原因就是车企通过降价拉动了超强的增长。

乘联会指出,与历年的年末促销力度企稳收缩的特征不同的是,今年11月车市促销持续增大,燃油车和新能源车促销均环比增大,针对性的增换购促销和地方补贴之下,购车消费需求有所释放。

光鲜的销售数据背后,是车企陷入了“只要销量、不要利润”的恶性循环。

中国汽车工业协会整理的国家统计局数据显示,2023年前三季度,汽车制造业完成营业收入71149.9亿元,同比增长10.4%;但汽车制造业利润3459.9亿元,同比仅增长了0.1%;汽车制造业利润率为4.9%,和整个工业企业利润率5.6%的平均水平相比,汽车行业仍偏低。

更让车企焦虑的是,来自汽车“新四化”百年变革的转型压力。

从具体销售数据结构看,虽然让很多传统车企赖以生存的燃油车基盘还在,约占7成左右的市场份额,但毫无疑问该细分市场在加速萎缩。

多家机构预测,今年新能源汽车销量预计将达到900万辆,渗透率超30%。随着电动智能技术革命推动汽车产品加快对燃油汽车的替代,中金公司预测,2024年新能源渗透率或将超47%,销量预计同比增长33%,批发和零售销量分别达到1190万辆和1040万辆。

在此背景下,很多传统汽车巨头在转型新能源方面却已经明显失速。

记者在走访上海车市的过程中发现,广汽丰田经销商门店内仅摆着一辆新能源车型,即铂智4X。铂智是广汽丰田在今年11月的广州车展上推出的全新新能源品牌,但相关销售人员告诉记者,新车铂智4X其实就是此前的bZ4X。

与店内来看燃油车的众多消费者形成鲜明对比的是,广汽丰田新能源车虽然摆在入门就能看到的位置,却显得十分冷清。凯迪拉克也有同样的遭遇,凯迪拉克仅有的一款新能源车型IQ锐歌也几乎并不在来看车人群的购买清单中。

车企在新能源方面失速则面临被洗牌的可能,曾经强势的合资品牌如广汽三菱也不得不在今年10月退出中国市场。据统计,今年前11个月,销量低于100辆的汽车品牌高达近30个,包括知豆、猎豹、国机智骏、陆风、北汽幻速、赛麟、松散、敏安等。

“当下是快鱼吃慢鱼的时代,不是大鱼吃小鱼的时代,车企在未来3~5年如果没冲上去,就没机会了。”比亚迪董事长王传福兼总裁王传福在2023年半年度业绩会议上表示,燃油车销量一定会在某个时刻出现断崖式下降。

理想CEO李想也曾表达过相似的观点,他说,智能电动车的三年淘汰赛已经开始,将从2023年一直持续到2025年。

智能化时代下的头部聚集效应

在12月以来车企和地方政府的双重刺激消费下,乘联会表示,12月促销或致细分市场主销车型以价换量冲刺考核目标;地区性购车补贴多在12月面临月结、年结,这也将推动年底销量翘尾。

主要受新能源汽车和出口的拉动,崔东树预计,今年国内狭义乘用车总销量有望突破2500万辆,总体汽车(包括商用车在内)销量可能达到3000万辆的新高度,创历史新高。

展望明年,乘联会预计,2024年乘用车总体国内零售销量为2220万辆,同比增长3%。若乘用车出口贡献430万辆销量,总体狭义乘用车销量将达到2650万辆,同比增长5%。其中,新能源乘用车批发销量预计达到1100万辆,净增量230万辆,同比增长22%,渗透率达到40%,保持较强增长势头。

2024年,新能源和出口仍会是拉动销量增长的“两驾马车”。近期,中金公司研报表示,预计2024年汽车行业内需逐步企稳,出口方面延续增长态势,新能源渗透率进一步增长,智能化电动化持续加速推进;车企端,燃油车“诺基亚时刻”或趋近,淘汰赛已然来到;产业链端,技术迭代和产品创新仍是公司业绩估值提升的核心驱动力,同时出海打开市场空间。

在记者的采访中,多位企业高管也表达了对明年车市同比小幅增长的期待。不过,这并不代表明年车市内卷情况会好转。

“今年大家都在说卷这个字,其实这已经不稀奇了,汽车4P营销全方位开始卷,卷价格、卷产品、卷渠道、卷促销。明年的市场压力一定还会很大。这两天我们也在看陆续发布的新车,毫无疑问,纯电市场将会迎来消费升级。”吉利汽车销售公司总经理范峻毅向第一财经记者表示:“532”市场明年可能最卷,所谓的“532”市场即5米车长、3米轴距、20万级价格的市场。

在电动化上,各家车企不论是在车辆续航、加速性能等方面都开始趋向同质化竞争,明年价格战预计会进一步加剧。但持续地降价其实是一个伪命题,毕竟车企降价的空间已经相对有限。

另一个值得关注的问题是,未来新能源汽车销量或会维持增长,但高速增长的动能已不足。

乘联会近日指出,2024年的新能源车市场面临一定的需求群体结构压力。从国家保险数据分类的出租、单位、私人三大购买群体来看,目前出租网约车市场的规模接近暂时饱和;单位用电动车市场的纯电动和插混车型需求逐步平缓;私人市场中,限购城市的新能源占比下降,大城市高端群体购买电动车占比下降,中小城市和县乡市场的销量占比已经提升较大。因此在当前市场规模发展到一定量级的背景下,新能源汽车增长的速度会放缓。“油电同价”策略在当前市场发挥了一定的支撑作用,但短期内相关企业利润水平承压颇深。

从新能源汽车具体市场销量数据上看,近期纯电车增速放缓明显;插混车同比增速较高,但近月来环比走势明显放缓;今年增程式电动车增长明显,但总体规模有限。

为了在此背景下打造出差异化竞争力,从今年下半年发布的新车来看,车企正在卷向个性化的细分市场,如硬派越野、MPV、电动超跑等。除此之外,智能化也是车企差异化生存的一个热门方向,包括智能驾驶、智能座舱等。

天风证券研报指出,政策、技术、商业三方共振,汽车智能化将进入高速增长期。从政策端来看,目前国外部分国家L3级智能驾驶政策已出台,国内政策有望取得实质性落地;从技术端看,BEV+Transformer+占用网络的技术路径实现算法突破,4D毫米波雷达也利于硬件降本,有望促进智能驾驶的普及;从商业端看,主机厂NOA场景不断泛化,消费者已将智驾功能作为选购重要决策项。

随着智能化时代的到来,汽车行业的洗牌预计将会来得更为汹涌,头部聚集效应将更加凸显。

华为常务董事、终端BG CEO、智能汽车解决方案BU董事长余承东曾表示:“智能驾驶的难度远远高于智能座舱,投资强度不够的话无法支撑,这不像传统燃油车时代,是个小公司都能造车。华为在这方面的投入非常巨大,在智能驾驶领域的投入占到其汽车总投入的70%~80%,这种量级的投入,中小玩家可能跟不上。”

余承东也多次在公开场合说,汽车业务是一个“烧钱”的业务,华为每年投入研发十几亿美元,目前也是华为唯一亏损的业务。11月25日,华为车BU正式独立运营,并计划引入车企投资。

“‘剩者为王’从来不是悲观的解读,我个人判断,最快三到五年,中国市场将执全球变化之牛耳,面临剧烈的大洗牌。能‘打剩仗’的有这几种品牌,一种是主流品牌,即全球化品牌;第二种是特斯拉这种品类的品牌;第三种是不断崛起的自主品牌。”上汽大众汽车有限公司销售与市场执行副总经理、上海上汽大众汽车销售有限公司总经理俞经民向第一财经记者说道。

本文转自于 第一财经